![]()

���Ȕj�Y�Ƃ́H�����b�g�E�f�����b�g���킩��₷��������܂�

�؋������@�ɂ͂������̕��@������܂����A�ł��L���Ȃ��̂Ƃ��Ă͎��Ȕj�Y������܂��B

���Ȕj�Y�Ƃ����̂́A�؋����x�����s�\�̏�ԂɂȂ����l�������̍��Y�����������ɂ��ׂĂ̎؋��̕ԍς�Ə����Ă��炦��葱�ł��B

�ŋ���{���ȂǖƏ�����Ȃ����̂�����܂����A��ʂ̑��Ǝ҂̎؋�����͂��ׂĉ������邱�ƂɂȂ邽�߁A�o�ϓI�ȗ�������̂��߂̐��x�Ƃ��Ă͔��Ɍ��ʓI�Ȃ��̂ł��B

���Ȕj�Y�葱�����A�ƐӁi����0�ɂ��邱�Ɓj�ł��邩�ǂ����̔��f�͍ŏI�I�ɂ͍ٔ��������邱�ƂɂȂ�܂�����A�ٔ����ɔj�Y�̐\�����ƒ�߂�ꂽ�Y�t���ނ��o���Ď葱���Ȃ���Ȃ�܂���B

���Ȕj�Y�Ƃ�

���Ȕj�Y�Ƃ́A�l��������؋���ԍς��邱�Ƃ�����ɂȂ����Ƃ��A�@�I�Ȏ葱����ʂ��Ă��̎؋���Ə������d�g�݂ł��B

����ɂ��A�؋��ɂ��v���b�V���[����������A�V�����������ăX�^�[�g���邱�Ƃ��ł��܂��B

�ȉ��́A���Ȕj�Y�ɂ��ĊȒP�ɐ������Ă��܂��B

�؋��̖Ə�: ���Ȕj�Y��\�����Ă�ƁA�ٔ��������̎葱����i�߁A�����̏ꍇ�A�؋��̑啔���܂��͑S�����Ə�����܂��B

�@�I�葱��: ���Ȕj�Y������ɂ́A�ٔ����ɐ\�����Ă��s���A�������؋���Ԃ��Ȃ��ł��邱�Ƃ��ؖ�����K�v������܂��B���̎葱���͕��G�ȏꍇ�����邽�߁A�ٌ�m�Ɉ˗����邱�Ƃ���ʓI�ł��B

���Y�̏���: ���Ȕj�Y�������ꍇ�A�M�d�ȍ��Y�i�ƁA�ԂȂǁj�����p����A���̔��p����Ŏ؋��������ł��ԍς��܂��B�������A�����ɕK�v�ȍŒ���̍��Y�͎茳�Ɏc�邱�Ƃ��ł��܂��B

�M�p���̉e��: ���Ȕj�Y�������ꍇ�A�M�p���ɋL�^����A�����ԁi�ʏ�͖�5?10�N�j�V���Ȏؓ����N���W�b�g�J�[�h�̗��p������Ȃ邱�Ƃ�����܂��B

�V�����X�^�[�g: ����ł��A���Ȕj�Y�͎؋�����̉�����Ӗ����A�o�ϓI�ȏ���蒼���@�����܂��B����ɂ��A���_�I�ȃX�g���X���y������A�V�����������v�悷�邱�Ƃ��ł��܂��B

���Ȕj�Y�͑傫�Ȍ��f�ł���A�T�d�ɍl����K�v������܂��B

�܂��A���̎葱����e���ɂ��Đ��Ƃ̏������邱�Ƃ��d�v�ł��B

���Ȕj�Y�̃����b�g

�@���҂ɂ���藧�Ă⍷���������̒�~

���Ȕj�Y�̎葱����ٌ�m�Ɉ˗�����ƁA�ٌ�m�͍��҂֎�C�ʒm�𑗐M���܂��B

���҂���C�ʒm�����ƁA�@���ɂ��A���ɑ��钼�ړI�Ȏ�藧�čs�ׁi�d�b�A�X�ցA�K��Ȃǁj����������܂��i���Ɩ@��21���1���j�B

����ɂ��A���҂͍��҂��璼�ڎ�藧�Ă̘A�����邱�Ƃ��Ȃ��Ȃ�܂��B

�؋��ɂ�苇�n�ɗ�������Ă���l�́A�������҂���p�ɂȎ�藧�Ă̘A�����邱�Ƃ�����܂��B

�ٌ�m�Ɏ葱�����˗����邱�ƂŁA���̂悤�ȃv���b�V���[����������A���҂Ƃ̃R�~���j�P�[�V������ٌ�m�ɔC���邱�Ƃ��ł��邽�߁A���_�I�ȕ��S���啝�Ɍy������܂��B

����ɁA���Ȕj�Y�̎葱�����i�s���Ă���ԁA���҂͔j�Y�葱���J�n���肪�o��܂ŁA���҂̋��^��a���Ȃǂ̍��Y�������������邱�Ƃ��ł��Ȃ��Ȃ�܂��B

���̂悤�ɁA���Ȕj�Y�葱����ʂ��ĕٌ�m�Ɉ˗����邱�ƂŁA���҂���̎�藧�Ă⍷�����������~�����邱�Ƃ��\�ƂȂ�܂��B

�A���ׂĂ̕����Ə������

���Ȕj�Y�����F�����ƁA�ʏ�A���͑S�ĖƏ�����܂��B

�C�Ӑ�����l�Đ��Ȃǂ̍�������i�𗘗p�����ꍇ�A�����̕ԍϊz���k�����ꂽ��A�؋����ꕔ�J�b�g����邱�Ƃ�����܂����A�c�����؋��͎x����Ȃ���Ȃ�܂���B

�������A�ŋ��⍑���ی����Ȃǂ̈ꕔ���͏��O����邱�Ƃ�������̂́A�����Ə�����邱�Ƃ͎��Ȕj�Y�̍ő�̗��_�ƌ����܂��B

�B�ꕔ�̍��Y��ێ����邱�Ƃ��\

���Ȕj�Y��\������Ƃ��ׂĂ̍��Y�������ƍl������������ł����A���ۂ͂����ł͂���܂���B

�j�Y�҂��S�Ă̍��Y�������Ă��܂��ƁA�j�Y��̐���������ɂȂ��Ă��܂����߁A�����ɕK�v�ȍŒ���̍��Y�͕ێ����邱�Ƃ��F�߂��Ă��܂��B

��̓I�ɂ́A�ȉ��̂悤�ȍ��Y���Y�����܂��B

99���~�܂ł̌����i�j�Y�@��34���3����1���j

�����ɕs���ȉƋ��E�Ə�K�v�ȓ���Ȃǁi�j�Y�@��34���3����2���j

�j�Y�葱���J�n����ȍ~�Ɋl���������Y�i�j�Y�@��34���1���j

���̂悤�ɁA���Ȕj�Y�葱���ɂ��؋��������Ƃ��ł��邾���łȂ��A�����ɕK�v�Ȉꕔ�̍��Y��ێ����邱�Ƃ��ł��邽�߁A����̐����ɑ��Đ[���ȕs��������邱�Ƃ͂���܂���B

���Ȕj�Y�̃f�����b�g

�@�u���b�N���X�g�ւ̌f��

���Ȕj�Y���s���ƁA��ʓI�Ɂu�u���b�N���X�g�v�ɖ��O���L�ڂ���܂��B

�u���b�N���X�g�Ƃ́A�l�̐M�p�����Ǘ�����@�ւɁA���s���s�Ȃǂ̎��̏�L�^����邱�Ƃ��w���܂��B

�u���b�N���X�g�Ɍf�ڂ����ƁA�N���W�b�g�J�[�h�̎擾��[���Ȃǂ̐V���Ȏ���ꂪ�A�����Ƃ��čs���Ȃ��Ȃ�܂��B

���Ȕj�Y�̏ꍇ�A���̃��X�g�ɂ͍ő�Ŗ�10�N�Ԗ��O���f�ڂ���邽�߁A�����Ԃɂ킽���ĐV�K�̎ؓ����ł��Ȃ��Ȃ�Ƃ����_�𗝉����Ă����K�v������܂��B

�������A�u���b�N���X�g�ւ̌f�ڂ͎��Ȕj�Y�Ɍ��炸�A�������S�ʂɂ����čs������̂ł��B

�f�ڂ������Ԃɂ͈Ⴂ��������̂́A����͎��Ȕj�Y�ŗL�̃f�����b�g�ł͂Ȃ��A�ǂ̎葱����I�����邩����������ۂɁA���Ȕj�Y������錈��I�ȗ��R�ł͂Ȃ��ł��傤�B

�A�ꎞ�I�ȐE�Ƃ⎑�i�̐���

���Ȕj�Y�葱���́A����̐E�Ƃ⎑�i�Ɉꎞ�I�Ȑ����������炵�܂��B

��Ƃ��āA�ٌ�m�A�i�@���m�Ȃǂ̎m�ƁA��s�̖����A�x�����A�ی��㗝�l�Ȃǂ��������܂��B

�������A�d�v�ȓ_�Ƃ��āA�����̐����͎��Ȕj�Y���s���Ă��璷���ԑ����킯�ł͂Ȃ��A�ƐӋ������肳���A�����̐����͉�������܂��B

���Ȕj�Y�̐\���Ă���ƐӋ��̌���܂ł̊��Ԃ͒ʏ퐔�������x�ł��B

�ꎞ�I�ɂ����̐E�ƂɏA�����Ƃ����������Ƃ����Ӗ��ł���A�����I�Ȑ���ł͂Ȃ��Ƃ����_�𗝉����邱�Ƃ��d�v�ł��B

�B���Ȕj�Y�����Ɍ��J�����

���Ȕj�Y�̎葱�����s����ƁA���̏����Ɍf�ڂ���܂��B

����͐��{�����s��������̋@�֎��ŁA���̐����@�߁A�s���̌�����`���Ɋ֘A����������܂܂�Ă��܂��B

����Ɏ��Ȕj�Y��f�ڂ�����ȗ��R�́A�j�Y�葱���������̊W�҂ɉe�����y�ڂ��\�������邽�߂ł��B

�f�ڂ������ɂ́A�����A�Z���A�j�Y�葱���J�n�̓��t�A�֘A����ٔ����Ȃǂ��܂܂�܂��B

�Z�������J����邱�Ƃɑ��ĕs���������邩������܂��A����͈�ʂ̐l�X�ɂ͂��܂�{������Ȃ����̂ł��B

����ɁA����Ɍf�ڂ���鎩�Ȕj�Y�̃P�[�X�͔��ɑ����A�����ǂN��������̐l���̔j�Y�����L�߂�\���͔��ɒႢ�Ƃ���Ă��܂��B

�܂��A���Ǝ҂Ȃǂ�����̏����C���^�[�l�b�g�ȂǂŌ��J���邱�Ƃ́A���_�ʑ���l���ی�@�ᔽ�ɖ����\�������邽�߁A������s�����@�͂قƂ�ǂ���܂���B

���������āA����Ɏ��Ȕj�Y��f�ڂ��ꂽ�Ƃ��Ă��A���퐶���ɂ͂قƂ�lje���͂Ȃ��ƍl�����܂��B

�C�ۏؐl�ւ̉e����������

���Ȕj�Y��\�����Ă�̂́A���Ҏ��g�̌ʂȎ葱���ł��B

�������A����͕ۏؐl��A�ѕۏؐl�ɂ͒��ړK�p����܂���B

�܂�A���҂����Ȕj�Y�����Ă��A�ۏؐl��A�ѕۏؐl�̕ԍϋ`���������I�ɉ��������킯�ł͂���܂���B

���̌��ʁA�ۏؐl�ɑ��č��҂��ԍς����߂邱�Ƃ�����܂��B

���������āA�ۏؐl������ꍇ�A�m�点���Ɏ��Ȕj�Y��i�߂�ƁA���ꂪ�ۏؐl�ɂƂ��đ傫�ȕ��S�ƂȂ�A���҂̊ԂŐ[���Ȗ�肪������\��������܂��B

���Ȕj�Y���l���Ă���ꍇ�́A�\�Ȍ��葁�������ɕۏؐl�ɘA�����A��������ċ��ɑ��k���邱�Ƃ��]�܂����ł��B

�܂Ƃ߂�ƁE�E�E

���Ȕj�Y�͂悭���O���������ɂǂ̂悤�Ȏ؋��������@�Ȃ̂���������Ɨ��������Ă���Ƃ����l�����Ȃ��Ȃ����߁A�f�����b�g���傫�Ȏ؋������@���Ǝv���Ă���l�����Ȃ�����܂���B

�؋��̕ԍς�����Ȃ��Ă��܂����l���~�ς��邽�߂ɁA���@�I�Ɏ؋������ɂ���Ƃ������x�ł��肢�����̃f�����b�g������邱�Ƃ��ł���A�h���؋��̔Y�݂��������邱�Ƃ��ł���̂ł��B

���Ȕj�Y�̃����b�g�͂Ȃ�Ƃ����Ă��A�Ɛӂ������Ύ؋����玩�R�̐g�ɂȂ邱�Ƃ��ł��邱�Ƃł���A�ǂ�����Ă��ԍς��邱�Ƃ��o���Ȃ��؋��ɔY�ݑ�����������̐��x�𗘗p����ق��������b�g�̑傫�Ȃ��̂ƂȂ��Ă��܂��B

�f�����b�g�ɂ͂ǂ̂悤�Ȃ��̂�����̂��Ƃ����ƁA�܂����̎��Y�������ĉƂ�ԂƂ��������Y��v������Ă��܂��Ƃ������̂�����܂��B

�v�����ꂽ���͍̂��҂ɑ��ĕ��z������A�\�Ȍ���̎؋��ԍςɏ[�Ă��܂��B

���ɉe���̑傫�Ȃ��̂Ƃ��ẮA�M�p���ɏ������Ă��܂��̂ŐV�K�Ɏ؋���������N���W�b�g�J�[�h�������Ƃ�����ƂȂ��Ă��܂��̂ŁA�M�p��N���A�����Ԃ͂��̂悤�Ȗ˂Ő����Ɏx�Ⴊ�o�邱�Ƃ�����܂��B

�������A�؋��̂��ƂŔY��ł���Ƃ������ɂ͂��łɉƂ��Ԃ�������A�V���Ɏ؋����o���Ȃ��Ƃ������Ƃ������̂ŁA���̂悤�ȃf�����b�g�͎v���Ă���قǑ傫�Ȃ��̂ł͂Ȃ��ꍇ�����Ȃ�����܂���B

�N�ł����Ȕj�Y�ł���킯�ł͂Ȃ�

�����A���Ȕj�Y�͂ǂ�Ȑl�ł��ł���葱�ł͂Ȃ����Ƃɒ��ӂ��K�v�ł��B

��������Ă�����҂͂ǂ̂悤�ȋƎ҂��A�s���Y�Ȃǂ�S�ۂɓ���Ă��邩�ǂ����A�ۏؐl�����邩�ǂ����A�����Ă��鎑�Y�͂ǂ�Ȃ��̂����邩�Ȃǂɂ���āA�����Ă���l�A���Ȃ��l������Ƃ������Ƃ�m���Ă����Ȃ���Ȃ�Ȃ��̂ł��B

�������Ƃ����Ǝ��Ȕj�Y�ȊO�A���܂�m���Ă��Ȃ��̂ł����A�l�Đ���C�Ӑ����Ȃǂ��̑��̎葱�����@��I����������x�^�[�ȏꍇ������܂��B

�܂��A�l�ɂ���Ă͍������Ǝ҂ւ̗����̕����߂��ōŏ�����j�Y�̕K�v���Ȃ����Ƃ�����̂ł��B

�ʂ����Ď����̏�Ԃ����Ȕj�Y�Ɍ����Ă���̂��A���̎葱���̕����ǂ��̂ł͂Ȃ����Ƃ����͖̂@���̐��ƂłȂ���Ό��ɂ߂��Ȃ����Ƃ�����܂�����A�葱�����ŏ����猈�߂����A�ٌ�m�ɑ��k���Ĕ��f���邱�Ƃ���ł��B

�؋����k����Ȃ�A���@���X�@��������

��\�i�@���m�@�I�@���K

�A���@���X�@���������́A���ɔC�Ӑ�������ɂ����đ�z�����]�����Ă��܂��B

���̖@���������ƑΏƓI�ɁA�؋��̐����ɂ�������Ԃ����ɒZ���A�܂��萔�����荠�ȓ_�����M����܂��B

�������̑�\�ł���I���K�搶�́A�؋����̉����ɗ��܂炸�A���̍����ɂ��œ_�ĂāA���k�҂Ɛ^���Ɍ��������Ȃ��獪�{����̉������T��T�|�[�g�����Ă���܂��B

�ǂꂾ�������ȋ^��ł��A�����Ŏ؋��Ɋւ��鑊�k���\�ł��邽�߁A�؋��̌��z�Ɋւ���^�O��s�����C���˂Ȃ��ł������邱�Ƃ��ł��܂��B

�܂��A�Ƒ��ɒm���邱�ƂȂ��葱����i�߂����Ƃ����l�̃v���C�o�V�[����ɂ��A�T�d�ȑΉ����s���Ă���܂��B

�������͑S���ł̑Ή����\�ł���A�n��Ɋւ�炸�A�ǂ��ɏZ��ł��Ă����S���Ĉ˗����邱�Ƃ��ł��܂��B

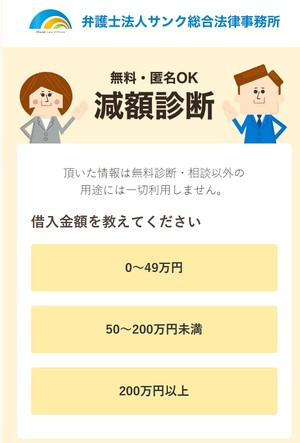

�y�����E�����z�؋����z�f�f�c�[��

�؋��������猸��̂�60�b�ł킩�铽���E�����̃c�[���ł��B

�؋��̑��z������А��ȂNJȒP�ȏ�����͂��邾���ŁA�u�؋������z������@�v��u�؋����z�̉\�ȋ��z�v�������Ŕ��f���Ă���܂��B

�����ɁA�ǂ̂��炢�؋�������̂��m�肽�����ɂ������߂ł��B

1���ŊȒP�ɐf�f�ł���

�����E������24���Ԃ��ł��f�fOK

�Ƒ���F�l�Ƀo���Ȃ�

�����炭�炢�؋������邩�ǂ����m�邱�Ƃ�

�u�����Ȃ��Ȃ������Ώ��ł��邩�v

�u�ǂꂾ�����_�I�Ƀ��N�ɂȂ�̂��v

���킩��̂ň��S�̂����ɂȂ�܂��B

�u������f�v�݂����Ȃ��̂ł��ˁB

���ԂŁu���̏�ԁv���킩��̂ŁA���낢��l����@��ɂ��Ȃ�Ǝv���܂��B

�@�����ł�����̔�������������m���ɂ��Ƃ��f�l���I���ɉa�H�Ƃ��鈫�m�b���͂т���̂���ł��B

�����̐l�͖@��������Ă���邱�Ƃ�m�炸�A�s���Ȏ�藧�ĂɔY�܂���Ă��܂��܂��B

�M�^�ʖڂȐl�قLj����Ǝ҂̎���̋]���ɂȂ�₷���ł��B

������O�̌�����m���Ă�����������������Ă��������B

�y�Ɛӎ����z

�T�C�g��ŕ\������Ă���摜����R�~�Ȃǂ́A�ߋ��ٌ̕�m��i�@���m����������̏�����Ɍf�ڂ��Ă��܂��B�����̏��͎��Ԃ̌o�߂ɂ��ύX��폜����Ă��邱�Ƃ�����܂��̂ŁA�������̂قǂ�낵�����肢�\���グ�܂��B�܂��A�f�ړ��e�͗\���Ȃ��ύX�����ꍇ�����߂ƂȂ邱�Ƃ��l�����܂��B�ŐV�̏ڍׂ́A�e�������̌����T�C�g�����Q�Ƃ��������܂��悤���肢���܂��B

����w�t�@�C�i���X�R�[�X���U�����ƁB���Z���w�сAFP2���̎��i�������A�v�d�a�T�C�g���^�c���Ă���40��B

���Q�l�T�C�g

���T�C�g�Ɍf�ڂ���Ă���ٌ�m�́A���{�ٌ�m�A�����A�i�@���m�́A���{�i�@���m��A�����ɓo�^����Ă��܂��B